Moody’s: Các ngân hàng VN thuộc nhóm rủi ro đối tác cao

- Ngọc Hằng

- •

Xếp hạng rủi ro đối tác của Moody’s vừa mới được công bố cho thấy đa số các ngân hàng Việt Nam đang thuộc nhóm rủi ro cao.

Tháng 6 vừa qua, Moody’s đã công bố xếp hạng rủi ro đối tác (Counterparty Risk Ratings – CRR) đối với 16 ngân hàng Việt Nam. Đây là một xếp hạng mới được Moody’s bổ sung gần đây đối với Việt Nam nhằm tăng khả năng đánh giá mức độ rủi ro ngày càng tăng trong lĩnh vực ngân hàng.

Rủi ro đối tác là gì?

Xếp hạng rủi ro đối tác là đánh giá của Moody’s về khả năng một tổ chức hấp thụ được các trách nhiệm tài chính không phải là nợ từ phía đối tác (CRR). Xếp hạng này cũng phản ánh mức thua lỗ dự kiến nếu tổ chức không gánh vác được trách nhiệm tài chính đó.

Các ví dụ về các khoản nợ đánh giá rủi ro đối tác bao gồm các khoản phải trả phát sinh từ các giao dịch chứng khoán, hoặc các khoản phải trả, hay các hợp đồng mua bán lại.

Chỉ số này không bao gồm các cam kết tài trợ, hoặc các nghĩa vụ nợ liên quan đến trái phiếu được bảo lãnh, thư tín dụng, nghĩa vụ tín thác hoặc các nghĩa vụ khác phát sinh từ các hoạt động cơ bản của ngân hàng.

Về cơ bản CRR phản ánh khả năng các nghĩa vụ nợ có được thanh toán đúng hạn hay không, mà không phản ánh các rủi ro phát sinh trong các tranh chấp thương mại.

Ví dụ cụ thể của rủi ro đối tác: Đối tác B của công ty A bất ngờ gặp vấn đề về tài chính (phá sản, vỡ nợ, …) và B mất khả năng trả nợ khi đến hạn, hoặc không thể thực hiện hợp đồng đã ký với A được nữa. Lúc này A chịu thiệt hại nặng nề thậm chí mất trắng. Rủi ro đối tác phản ánh mức thiệt hại mà A gặp phải khi đối tác B gặp vấn đề.

Rủi ro đối tác được đặc biệt chú ý sau khi gã khổng lồ Lehman Brothers sụp đổ năm 2008 với lý do chính mà người ta chỉ ra là vì Rủi ro đối tác. Trước đây các ngân hàng có thể dựa vào xếp hạng tín dụng (credit rating) để đánh giá mức độ rủi ro của đối tác của mình. Tuy nhiên khi Lehman sụp đổ, ngân hàng này vẫn còn được đánh giá thuộc “hạng A” và điều này đã xóa bỏ niềm tin của thị trường vào hệ thống xếp hạng tín dụng (credit rating) hiện tại.

Đánh giá của Moody’s đối với các ngân hàng Việt Nam

Bởi vì Việt Nam chưa có cơ chế xử lý tái cấu trúc các tổ chức tín dụng nên Moody’s áp dụng phương pháp phân tích “Loss Given” (tỷ lệ mất vốn dự kiến) để đánh giá về rủi ro tín dụng đối tác của các ngân hàng Việt Nam.

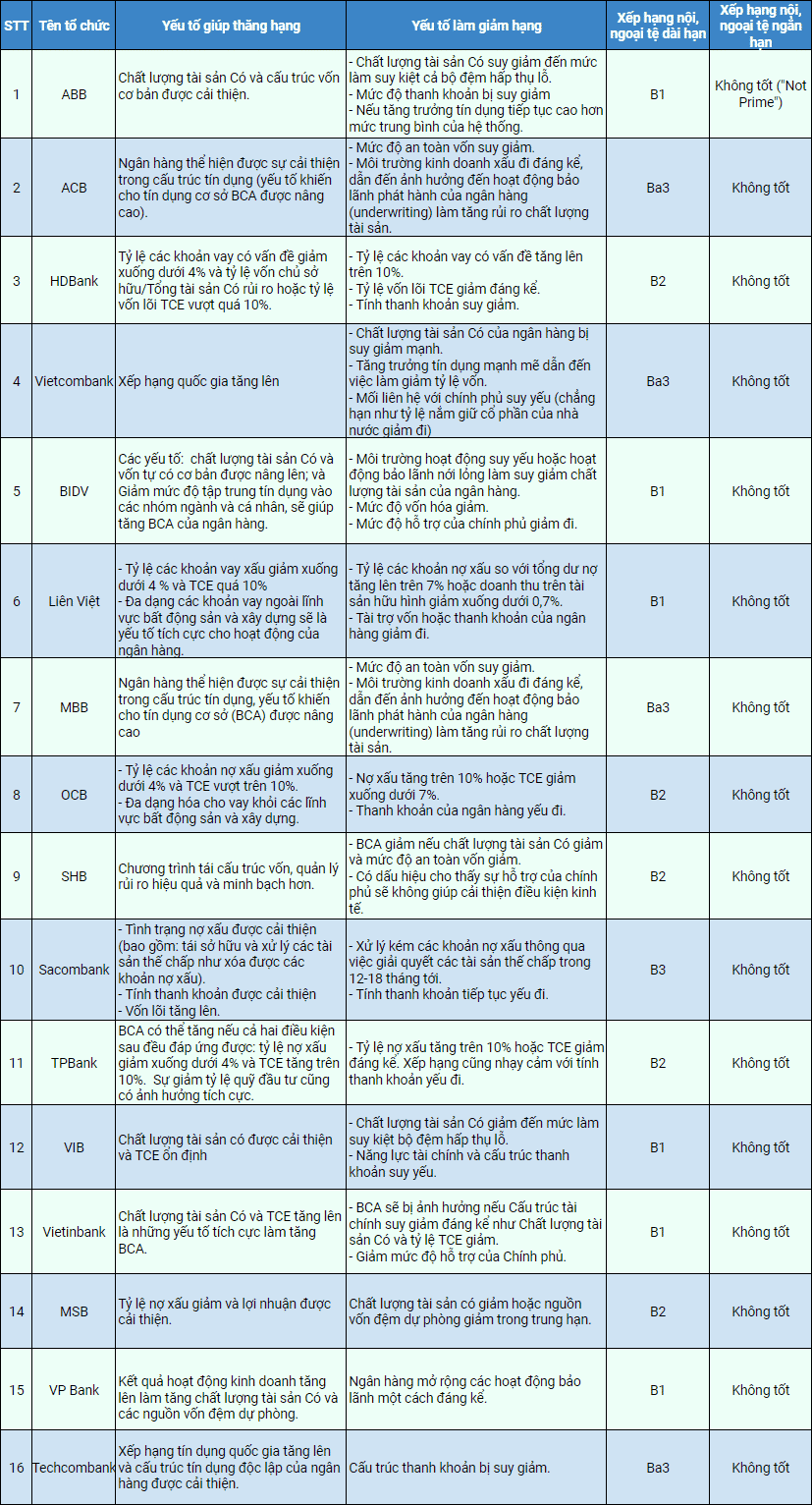

Về cơ bản, xếp hạng rủi ro đối tác của Moody’s đối với các ngân hàng Việt Nam chủ yếu rơi vào hai nhóm “Ba” và “B” – là những nhóm có mức rủi ro cao.

Bốn ngân hàng thuộc nhóm xếp hạng cao nhất (Ba3) là Vietcombank, NHTM CP Quân Đội, NHTM CP Á Châu và Techcombank.

Đáng chú ý, 4 ngân hàng thương mại nhà nước trước đây nay được cổ phần hóa không có xếp hạng tương đương nhau.

Ngân hàng Vietcombank có mức xếp hạng cao hơn (Ba2) so với hai ngân hàng BIDV và Vietinbank (B1).

Ngân hàng có mức xếp hạng thấp nhất là Sacombank, ở mức B3.

Trong số 4 ngân hàng thương mại nhà nước, gồm Ngân hàng Xây dựng (VNCB), Ngân hàng Đại Dương (Oceanbank), Ngân hàng Dầu khí (PVBank) và Ngân hàng Nông nghiệp và phát triển nông thông Việt Nam (Agribank), Moody’s chỉ xếp hạng rủi ro đối tác đối với ngân hàng Oceanbank, mức xếp hạng là B2.

Theo đánh giá của Moody’s, việc xếp hạng của quốc gia được nâng lên hay bị hạ xuống là yếu tố ảnh hưởng lớn đến xếp hạng của các ngân hàng.

Theo đó, đánh giá cụ thể của Moody’s đối với từng ngân hàng như sau:

| Xếp hạng rủi ro đối tác (CRR) khác với đánh giá rủi ro đối tác (CRA) Xếp hạng rủi ro đối tác là một xếp hạng tín dụng độc lập và khác với đánh giá rủi ro đối tác (Counterparty Risk Assessments – CRA) ở một số điểm. Trước hết, CRR là một chỉ tiêu xếp hạng độc lập, còn CRA được sử dụng như là đầu vào của quá trình đánh giá xếp hạng khác mà không phải là một xếp hạng tín dụng độc lập. Thứ hai, CRA đánh giá khả năng rơi vào tình trạng vỡ nợ và không tính đến tổn thất dự kiến nếu tình trạng đó xảy ra còn CRR có tính đến khoản tổn thất dự kiến. Thứ ba, các nghĩa vụ nợ được CRA đánh giá là rộng hơn so với CRR, nó bao gồm cả các nghĩa vụ thanh toán liên quan đến trái phiếu bảo lãnh, thư tín dụng, nghĩa vụ tín thác và dịch vụ và các nghĩa vụ tương tự khác phát sinh từ một ngân hàng có các chức năng hoạt động căn bản. Tuy nhiên, CRR được áp dụng cho nhiều đối tượng tổ chức tài chính hơn, còn CRA thì chủ yếu áp dụng trong các tổ chức liên quan đến hoạt động ngân hàng. |

Ngọc Hằng

Xem thêm:

Từ khóa Moody's xếp hạng tín nhiệm mức độ tín nhiệm Xếp hạng Moody's ngân hàng Rủi ro tài chính